据日本共同社表示,位于东京都的日本央行于2022年12月20日的货币政策会议上决定发布货币宽松的策略,将长期利率从0.25%上调到0.5%左右,实现加息的效果。

近期日本的宏观经济、实体产业、资本市场没有一丁点好消息,首先是日元大规模贬值,持有日元的投资者持续抛售日元,日元计价的资产吸引力快速降低。

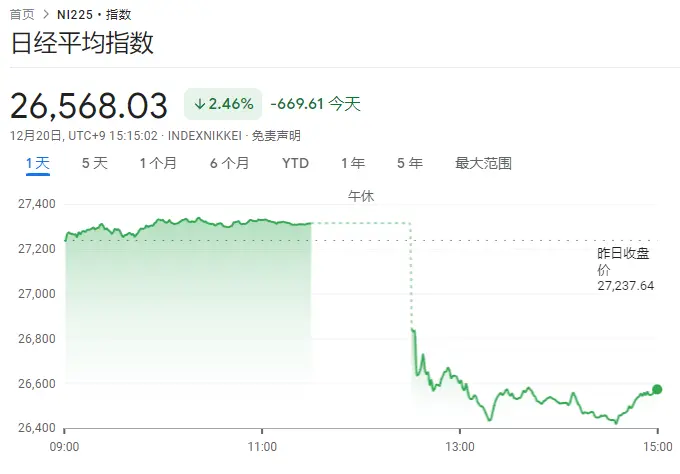

20日,日本债市突然崩掉,同时带崩股票市场,日经指数单日下跌2%。

日本的资本市场短期内看不到没什么未来,实体产业也看不到能够带领走出经济颓势的产业链,今天日本市场出现的债市崩、股市暴跌,属于一次黑天鹅事件,全球是一个整体,互相受到影响,日本市场发生的事情值得关注。

日经指数在2021年2月19日到达30017点,接着横盘1年多,同期美股开始进入持续一年多的暴跌行情,A股也在当时出现暴跌,并进入一个小周期的熊市阶段。

在特殊市场环境下,如果每一个重要的资金环节都非常恶劣,在高位暴跌则可能引发市场的大规模抛售,今天日经指数为26568点,实际上也是30年来的最高点,2020年起,日经指数开启一轮长达10年的牛市,在没有新兴产业大规模发展的基础上,从侧面说明日本在当时也在向金融资本产业化方向靠拢。

上一次达到最近1~2年的最高点是1991年4月初,也就是日本泡沫经济时的高点,当时日本的债务过高,接下来的20年日经指数持续下跌,进入超级熊市阶段,这是中国近几十年来不熟悉的资本走势,在一定程度上反映了日本的经济颓势。

据华尔街部分金融机构表示,未来一段时间韩国、日本等亚洲国家的房地产市场大概率迎来一场暴跌。

2023年,我们看到的将是一场属于西方金融市场的腥风血雨。

原本2023年金融危机的风险策源地在某个东方古老大国,但中国通过2015年之后的各种精准手术,拆掉所有的风险点,现在中国已经没有系统性风险了。

2015年A股从5000点在短短数月暴跌至1000多点,2016年A股在反弹后的位置继续深跌,导致拯救系统性风险的熔断发生。

吸取教训的监管机构,开始从金融类型的实体企业做精准切除手术,将不符合规格的业务剪除,将提升系统性风险的金融公司关闭,也对触碰红线的相关投资人员进行非常严格的惩罚。

2018年全世界的投资者从中国有序撤退,不少投资人看空中国从实体到金融的各种市场,在一定程度上应证了监管机构的判断,大众不清楚,是因为新闻没有系统的讲这件事。

一轮长达40年的债务周期走完,新的债务周期开始,如果算上50~70年代以发展重工业为主的时代,这一债务周期则是70年左右,从更长的周期看,它也只是更大周期的上升阶段。

对于经济体而言,债务周期存在的意义是前期借贷发展经济,后期收缩投资还钱,借了未来的钱迟早要还。

一个人一生基本上只能见到一个长债务周期,一般来说是50年~100年不等,大部分人被时代裹挟,不知道所处的时代属于债务周期哪个环节,也不知道历史趋势走到了哪一个节点。

在债务周期的早期阶段,因为是从上一个繁荣顶点走来的,大多数人的感受是没有机会,更多的人普遍贫穷,其实这个时候对于央行、企业、投资者来说,是最适合抢购资产的时机,因为资产非常便宜,经济也需要新的行业拉动,同时参与者不多,意味着新人进入的机会多。

当这种机会很多的时代,往往是大部分普通人非常悲观,都想放弃的时代。

反过来,当普通人的平均工资非常高,不断有新的企业出现,投资和消费非常热门的时候,往往是债务周期的繁荣顶端,繁荣过后是萧条,繁荣带来了萧条,因为债务周期末端经济体的总债务已经超过总收入,对于大部分企业和个人来说,实际体验就是入不敷出了,这个时候有钱的企业和个人自认为非常有钱,但没有新的钱进来,对未来自信满满,没有钱的也相信自己能够赚到钱,但真实情况是这个时候的资产价格非常高,垄断企业逐步形成,普通人在各行各业基本上没有机会,股票和房子都非常贵,且经济危机或大萧条即将来临。

但普通人此时会表现的比任何时候都乐观,认为繁荣会永远持续下去,更多的人持有不婚主义的想法。

由于经济、股票、企业发展的规律和普通人的感受不太吻合,因此大部分普通人经常忽略债务周期早期阶段的投资、工作、事业机会。

今年上半年国内的储蓄率达到36%的位置,相比过去10多年处于比较高的水平,伴随上海、深圳等地房价微跌,2、3线城市房价均价跌10%~20%,说明国内的消费者更愿意存钱,不愿意消费和投资,对未来的感知非常悲观。

最近刘鹤推出的房地产新政策提到房地产不再是被严格压制的行业,而是国民经济重要的组成部分之一。

房地产一方面是住房,满足国人的居住需求,另一方面是金融产品,因此房地产具备这两种属性,这意味着房地产有其特殊性,同时受多种规律的影响。

房价的涨跌受大部分人的收入的影响,既然同时具备居住属性和金融属性,那么在人口大量流入时,房价会涨,在金融市场持续向上发展时,房价会涨,在土地稀缺时,房价会涨。

新冠疫情预计还有3个月左右结束,未来一段时间,国内部分地区可能会率先开始经济复苏。

不过经济复苏普通人没办法感受到,因为经济复苏首先是从投资、企业、银行那里复苏,他们是第一时间感受到钱越来越多,只要等到企业开始大量赚钱,投资开始出现很好的成绩,银行不断放新的钱出去,经济体释放出更多的良好信用,普通人的收入才会上升,这个时候消费才会走高,此时大多数人才能感受到经济重新复苏,这是一个漫长的过程。

任泽平提到过对房价的涨跌预测,短期看金融,中期看土地,长期看人口,如果把前面提到的两种属性,和任泽平的公式,还有债务周期加在一起,会发现,未来中国的房价会同时出现涨和跌。

中国的房地产市场有其特殊性,有些部分可以参考纽约、洛杉矶、东京都会、巴黎大都会、伦敦,也需要考虑本土情况。

大家不要觉得只有中国人渴望买房,全世界任何国家的国民都在渴望买房,在这个问题上没有中国特殊性,在美国、加拿大、日本、法国、德国不买房的原因,只有一个原因,就是没钱,当事人有钱了,一定会去买房。

好莱坞大片里面展示的富人,赚到钱第一件事就是去买豪宅,没有哪个有钱人去租房。

综合考虑,未来2年内,中国的房价可能处于一个微跌的趋势,3、4线城市出现暴跌。

以徐州为例,可能会出现长达数十年的持续性跌幅,领跌整个江苏,因为徐州的人口在持续向外流出,当地以初级制造业和采矿业为主,反倒是隔壁的安徽蚌埠最近几年从大数据上面看人口是净流入。

苏州、南京则正好相反,由于产业结构以新能源、生物医药、工业机器人、家庭服务机器人、自动驾驶为主,吸引全国的人口和购买力进入,因此在经历2年左右的经济复苏期的微跌后,苏州、南京的房价开始出现转折点,持续进入的新钱,会导致这两座城市的房价开始上涨。

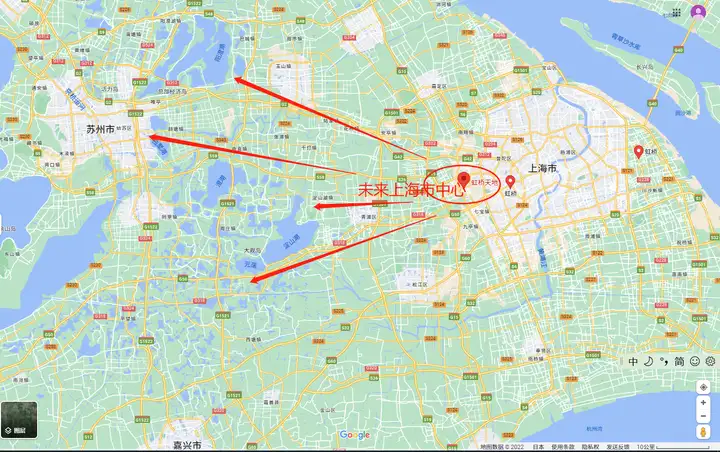

苏州的房价大概率会成为国内涨幅第一的城市,因为苏州的上涨逻辑是他实际上是一个上海的郊区,认真来讲是属于上海城市群的核心部分。

在很多年后的未来,苏州就是上海,上海就是苏州,行政分离,经济生活一体化。类似于今天的浦东和浦西的关系。

由于上海的房价单价过高,虽然也会上涨,但是更多的新钱会选择性价比更高的区域,苏州变成一个务实的选择,苏州吴江、园区、昆山区域的车程离上海均在1个小时内。

如果上海未来的市中心向虹桥方向转移,那么苏州吴江区域、昆山淀山湖区域会成为上海市中心1小时幅射的部分,任何人都清楚1个小时内意味着什么,如果在曼哈顿,1个小时的车程连纽约市区都没出。

以产业结构、人口净流入、资本流入、土地紧张程度等切入点考虑,国内大部分区域在2023年会经历房价微跌,不在北京、上海、武汉、成都、深圳这5个城市群范围内的大部分小城市会经历房价逐渐下跌,如果把时间线调整为10年,那么我们会看到这些非五大城市群的城市的人口出现暴跌,产业结构向五大城市群集中发展,其他区域为五大城市群的产业提供上游产业链,例如江西的锂矿给武汉、广州、深圳、上海、苏州、杭州、合肥提供电池必要化合物产品。

人口暴跌的同时也会出现房价暴跌。

因此,国内大部分地方在未来10年内,会变成像今天东北的样子,通过参考哈尔滨、长春等城市的房价,可以大概率抓住其他城市未来很长一段时间房价的涨跌趋势。

未来两年内,诸如徐州、黄山、南昌、岳阳、清远、贵阳、西昌等城市的房子除了自住均可以抛售,北方的情况类似,如果不是北京、郑州等城市均可以抛售。

如果A股趋势向好,那么在2023~2024年房地产市场可能会出现短暂的抛售潮,部分投资人可能会将房子换成茅台、宁德时代、药明康德、片仔癀、汇川技术、天合光能等优质公司的股票长期持有。

资本是逐利的,一个市场不再具备赚钱效应时,资金就会离开。

我们可以大胆推测未来房价上涨的城市及涨幅的排名:苏州>深圳>上海、广州、北京>杭州>南京、东莞>无锡、惠州、武汉、成都、重庆。

国内大部分人口会因为现实原因逐渐流入五大城市群和非大城市群的中心城市,例如流向上海、苏州、杭州、武汉、成都、广州、北京流入,对于非五大城市群,也会流入长沙、南昌、贵阳、太原、郑州、西安等城市。

在资金趋势面前,单方面的努力是没有用的,在黄山购买300万人民币的房子,不出意外,会有一定概率变成30万人民币的资产。

跌幅在10倍以上,这样的事情在A股经常上演。

由于中国的经济已经没有系统性风险了,下一轮的周期已经开启,经济开始换道,金钱游戏往股市和1、2线优质房地产流入,那么非核心资产的房子不会出现日本90年代的急跌,而是出现长达数十年的慢跌。

也许黄山的房价会从2022年的300万,一路阴跌,到2035年的夏天,才会变成30万。

这个城市的名字,你可以换成徐州,也可以换成南昌,换成任何一个人口净流出的城市。

大部分宁夏的有钱人,都很清楚自己拿出数千万、数亿人民币在上海、深圳买一套房子,远比在宁夏买房更加合理。

虽然日本经历了90年代的经济大萧条,东京都优质房产仍然很贵,但北海道札幌,甚至比札幌还偏远的城市的房子,基本上就是白菜价了。日本的年轻人曾经也想过离开东京都和大阪,去北海道的小城市,但因为工资低和找不到工作,甚至同龄人越来越少,最终他们还是回到了东京都、大阪。同样的事情在国内也在发生。北海道没有未来,正如中国非五大城市群的未来。

房地产市场,总结出一句以十年位期限的话:京沪永涨!

如果在2023年把房子换成茅台的股票,那就是另一个故事了。

从现在的趋势来看,茅台在2024年的冬季变成3500块钱/股以上并非难事。

但如果在2024年的冬季的高位买入茅台或者其他股票,那基本上是为国接盘了,经济一旦真的完全复苏,股价会因为预期已经到达,接下来会开启短暂的下跌,除非全世界的有钱人都认为中国是新的超级大国,在2025年疯狂涌入中国,如果这种事不会发生,那么2025年可能会开启数年的熊市。

暂时我不认为欧美日韩的有钱人认为中国会是新的帝国,更多的人仍然对中国持有偏见,大部分人仍然觉得中国是一个远离世界中心纽约的偏远小地方,既没有文化,也不存商业文明,不讲英语,也不服从西方的管教,还不信奉基督教,经常吃小猫小狗,一个奇怪的国家,如果你把你的视角调整到他们那里,你会把你的几千万美元放在远东吗?很显然,你已经有了答案。

如果中国和美国产生严重的冲突,那么作为中立国的新加坡会在短时间内吸引全世界的资本避险,新加坡海峡指数会疯涨,新加坡房价会猛涨,但愿这条历史线不要发生,否则这样的经济趋势会延续一代人,中国和美国双方都会为愚昧付出代价,遗憾的是人类长达1万年的历史中,每过一段时间都会发生非常蠢的事情。

遵从经济规律,把握系统性风险,才能抓住时代给予的机会。

对于刚需人群来说,2023年、2024年,是五大城市群范围内买入房产的最佳时机,不要妄想买在最低点,那些在2008年冬天观望房价的人,基本上在2010年之后房价猛涨才开始在几倍的高价位买房。

很多精于数字的财务,通常会买在房价的最高点,至于原因,因为她们/他们一般无法接受房地产价格在谷底时的震荡,她们会通过精密的计算希望买在最低点,但是因为不可能预测到最低点,最终只能因为刚需和市场非常疯狂时带来的群体情绪忍不住买在最高点,因为每个人都会告诉她再不买未来的房价就会涨上天。

当她们买股票时是同样的情况,虽然她们能够非常清楚的看出哪家公司在做财务造假,哪家公司的净盈利持续了好几年,但她们很难将这些数字联系到生产、商业、股价预期上面来,只有极少数人能够系统性的了解企业运作的每一个环节,也只有极少数人从一开始就不在意5位数以上的亏损,对于任何人来讲,这种忍受亏损和超越环境限制去突破系统性认知是很难做到的,因为违背逐利的人性,不过,对于看不懂数字,不清楚亏损1万和10万区别的人,在这种时候是一种幸运。

从实际的投资上来讲,深圳市南山区的房价是5000块钱买入,还是2000块钱买入根本不重要,因为在2020年它的价格会涨到10万人民币以上。

精于数字的人会非常在意4000块钱还是5000块钱的差价,它们也往往在这种回避风险的过程中错过深圳长达20年的房地产牛市。

如果有认识的财务尝试炒股,或者干类似的事情,作为伴侣或者朋友最好的建议是强制让她们注销帐号,除非她真的对亏钱毫不在意。

对于企业也是如此,如果一个产业是持续性上升,那么如果不断有热钱进入该企业,短暂的亏损并不会影响企业的整体增长和对市场的战略性吞并。