服务热线

18601611608

上篇文章:银行中小企业普惠金融智能化风控方案,为您介绍了痛点分析、实现目标以及总体设计思路,本篇为大家介绍流程设计、模型开发并对方案进行总结。

中小企业的普惠金融贷款业务流程与传统企业贷款的业务流程基本相同,均包含贷前调查、贷中审批、贷后监控三个主要业务环节。不同点主要在于中小企业普惠金融贷款的线上化程度很高,每一步业务流程都以系统自动决策为主,很少有人工干预的环节。因此,本方案在上述数据化、系统化、闭环化的总体设计思路指导下,重点考虑了系统自动决策的实现需要,将中小企业普惠金融的智能化风控流程框架设计如下图所示:

通过前置风控模型筛查后的客户将被系统推送至自动审批模型,进入贷中环节。自动审批模型通过风险评分卡为客户进行风险评分,风险评分的结果可以分为通过、转人工和不通过三种:风险评分通过的客户将直接获得银行的授信,且风险评分的结果还将影响客户的贷款额度、利率和期限等;风险评分结果为转人工的客户,将由银行的线下审批人员进一步审批确认后,另行给出最终审批结果;风险评分结果为不通过的客户将得到贷款被拒的反馈信息,说明该客户的贷款申请没能通过银行的最终审批。

通过贷款审批的客户一旦取用贷款资金,即进入贷后环节,并将接受智能风控体系的持续风险监控,直至贷款结清为止。一旦企业或企业主触发了风险预警信号,贷后的预警监控模型将会立刻向业务人员或管理人员发出预警信号,提示该客户存在的潜在风险,便于银行尽早获知相关信息并预防风险的发生。贷后风控是整个智能化风控中持续时间最长的一个环节,因此很多银行将贷后预警作为独立的系统进行开发建设。

由于整套智能化风控体系都是基于系统自动决策的,因此需要相应的内外部数据源做支撑,这要求银行已经具备大数据应用的内外部数据基础,使风控模型有稳定可靠的数据源做支撑。

根据中小企业客户风险的成因和特点,本套智能化风控体系在贷前、贷中和贷后三个关键业务环节分别设置了三类风控模型,即前置风控模型、自动审批模型和预警监控模型,这三类风控模型依次实现对客户的风险准入、风险评分和持续的风险监控。

风险准入模型是对客户的第一道筛选,筛选的目的是剔除高风险客户和具有模型潜在风险特征的客户。

风险准入模型的设计需要银行充分考虑中小企业风险形成的因素和特征,以及本机构普惠金融产品的客群定位、业务要素等的要求。在具体的风险准入模型设计之前,首先应对风险准入的信息进行分类,然后在准入信息分类的基础上确定具体的风险准入判断指标。准入信息分类可根据银行的产品特点、目标客群、获客场景、风险偏好等具体情况设置。具体的风险准入指标可在综合考虑银行授信政策、审批专家经验、数据建模等的基础上进行开发,并经样本客户的测试和验证后作为正式的客户风险准入判断指标。下图给出了客户风险准入信息分类及规则指标的部分样例:

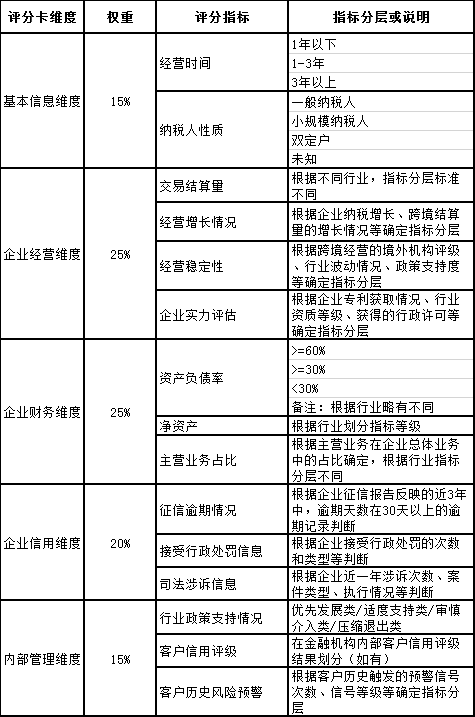

自动审批模型的核心以量化打分的方式实现对客户的综合风险评价,并依据评分结果给出授信审批的结果和具体方案。由于风险评分卡是对客户各方面风险情况的综合评价,因而在评分卡的维度设计中要融入各种类型的风险。此外,由于风险评分卡的结果将直接影响贷款审批的结果,对客户体验和银行未来的资产质量都会产生较大的影响,因此风险评分卡的开发需要经过反复的测试、验证、迭代、优化,最大程度保证系统自动审批的工作质量和效率。

客户风险评分卡的开发过程主要包括变量初筛、特征提取和权重设置三个主要步骤:

(1)变量初筛:对所有与客户有关的所有数据进行初步筛选,剔除模型不可用变量,不可用变量包括:无关变量、事后变量、高缺失率变量、取值单一变量等,也包括从风险管理角度依据专家经验排除的变量。

(2)特征提取:根据不同业务环节的风险特征对初筛后的变量进行风险特征提取,确定出可用于客户风险评价模型的特征维度。提取出的特征维度不仅应当包含可直接从变量中获取的维度,也应当包含对现有变量进行升维后的复核维度。

(3)权重设置:所有的入模变量和特征维度需要被赋予分值和权重,最终构成完整的客户风险评分卡。分值和权重的设置依据每个变量对模型结果的贡献度、风险管理专家的验证判断等确定。

下图以部分常用的企业客户风险评分卡指标构建了一个简化的风险评分卡打分表,并给出了大致的维度权重和评分指标分层方法:

在实际的客户风险评分卡开发过程中,一般会在通用评分卡的基础上,结合具体的金融产品、客户行业分类等进一步开发用于不同场景的子评分卡,以提升对客户风险评价的准确性。

通过客户风险评分卡得到客户的评分结果后,自动审批模型还需要根据具体的授信策略目标确定出具体的授信方案,如:审批是否通过、贷款额度大学、贷款利率定价、贷款期限等。在具体授信方案的决策过程中,银行可以根据自身的情况决定是否引入人工审批介入流程。

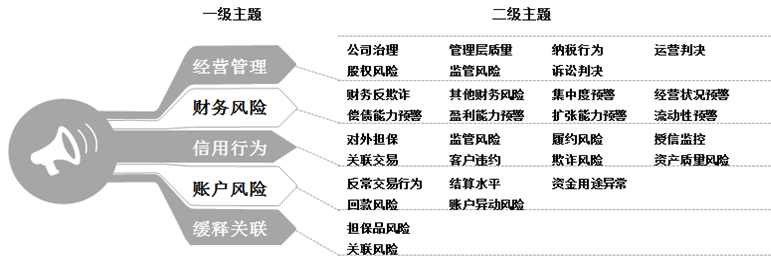

贷后预警模型是对贷款之用后的持续风险监控,也是整个智能风控体系中持续时间最长的风控环节。贷后预警模型是通过预警信号的触发和推送机制实现对客户风险的自动识别、量化评估和主动通知。贷后预警模型的开发包括预警信号分类体系的设计和预警信号规则的开发两部分。

预警信号分类体系是贷后预警管理的总框架和总思路,它通过设置不同的预警主题来构建覆盖企业发展不同方面的风险状况,便于银行及时掌握企业发展过程中的异常变化,避免潜在风险损失。图3给出了一种预警信号分类的样例,该分类体系下共包含五个一级主题和三是个二级主题,基本覆盖了企业客户不同方面的风险。

预警信号规则是在预警信号体系下,针对不同主题下的预警内容制定的具体预警信号产生逻辑。预警信号规则由规则对象、规则参数和规则逻辑三部分组成,其中,规则对象包括风险因素和对应的风险因素指标,规则参数是指预警信号触发报警的阈值参数,规则逻辑则是将规则对象和规则参数的有机结合,形成完整的预警信号规则模型。例如预警规则:当客户主营销售收入比上年降幅超过25%时,则触发预警。该条预警规则中,规则对象是“主营销售收入”,规则参数是“25%”+,规则逻辑是“>25%时则触发预警信号”。

在实践中,贷后预警模型不仅可以通过建立预警信号规则的方式实现,对复杂的或是较为隐蔽的风险,也可以通过构建算法模型的方式来实现。在大多数银行的贷后预警模型中,两种方式往往是并存的。

相比个人普惠金融来说,中小企业的普惠金融因同时存在企业和企业主两个主体,因此在风险成因上更为复杂,造成银行的在风控管理方面的难度更大。尽管目前已经有不少银行已经建立了全自动的实时小微企业网贷服务体系,但在这类业务的风险防控上仍然存在诸多不完善的方面。

本方案在总结多家银行中小企业普惠金融服务、风控管理、大数据应用和网贷建设等相关经验的基础上,以中小企业线上贷款的业务流程为主线,将获客引流、贷款审批和贷后管理中的风险防控重点进行有机串联,并借助系统建设、大数据技术等技术优势,构建出一套完整的中小企业普惠金融智能化风控解决方案。

随着技术的发展和经济结构的改变,中小企业普惠性质的线上金融服务必将是未来的发展趋势,银行只有不断提升风控核心竞争力,才能紧跟市场变化,在市场竞争中立于不败之地。